股票配资是一种通过借入资金来进行股票交易的方法,可以帮助投资者在市场中实现财富增值。要在股票配资中实现财富增值河源股票配资,需要进行全面的研究和敏锐的把握市场动...

股票账户配资是一种杠杆投资方式,通过向券商借入资金,放大投资者的资金规模,从而提高潜在收益。 配资炒股可以放大投资收益,让投资者在短时间内获得巨额利润。这种诱惑...

界面新闻见习记者 | 田鹤琪配资炒股- 盈透证券是全球领先的股票配资平台之一,拥有超过 40 年的行业经验。它提供广泛的金融产品,包括股票、期货和外汇,并以其低...

本周瑞士央行的决定将成为又一个令人紧张的事件股票杠杆配资,决定官员们是降息还是维持利率不变。 1. 融资买入:投资者可以通过股票配资平台获得资金,用于购买股票。...

东莞期货配资是指投资者通过向配资公司借入资金,放大交易规模的一种融资方式。它可以帮助投资者撬动更大的收益期货配资利息,但同时也伴随着一定的风险。 1. 投资者选...

|

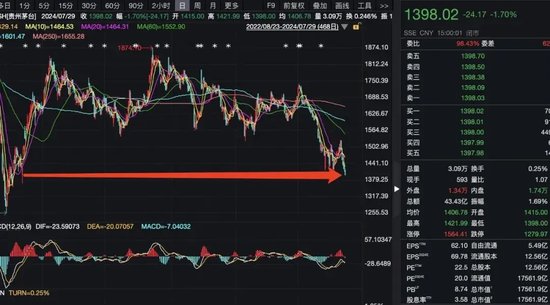

炒股就看金麒麟分析师研报郑州股票配资利息,权威,专业,及时,全面,助您挖掘潜力主题机会! * **放大收益:**杠杆投资可以放大投资收益。例如,投资者使用10倍杠杆,投入1万元,实际投资额为10万元。如果股票上涨10%,投资者可获得1万元收益,相当于100%的收益率。 7月29日,A股白酒板块整体表现羸弱,贵州茅台、古井贡酒、今世缘等跌幅靠前。 作为白酒龙头,贵州茅台股价全天下跌1.7%,最终报收于1398.02元/股,跌破1400元的整数大关,并创下2022年11月以来的新低。

从消息面来看,今日有白酒分析师透露,瑞银成为首家对白酒板块盈利预测与评级下调的外资行,核心理由是宏观疲弱和供应过剩。 据悉,瑞银认为,由于茅台酒“社会库存”的潜在去化、行业龙头的产能扩张以及持续的宏观不利影响(房地产市场去库存延续至明年上半年,美国可能上调关税),未来12个月整个白酒行业的供需将进一步恶化。 针对社会库存,瑞银估计,2016年~2023年茅台酒销售中14~15个月的货量为囤积的社会库存,平均持有成本为2079元/瓶,比当前价格低10%左右。 若行业龙头未能控制供应(尽管需求疲软),悲观情景显示到2025年底,茅台批发价可能从当前水平下跌50%,2026年将企稳,2026年前五大白酒公司的盈利总额可能比2023年水平低11%。 瑞银预计,2023年~2025年,其覆盖的白酒企业平均每股收益CAGR将从2020年~2023年的19%放缓至8%;2024年~2025年盈利预测平均比市场预期低。 据第三方平台酒价数据,进入7月以来,飞天茅台酒终端市场价格企稳回升,重新站稳2300元/瓶。 截至7月29日,2024年出厂53度500ml的原箱飞天茅台市场价约为2580元/瓶,比前一日价格微降10元;而同年份和规格的散装飞天茅台市场价为2375元/瓶,与前一日价格持平;茅台年份酒十五年则降幅较大,从5330元/瓶降至5280元/瓶。 需要指出的是,随着基金季报的披露,贵州茅台正在让出“基金头号重仓股”的地位。 其中,银华基金的焦巍和李晓星,所管理的核心基金组合出现了较为明显的持仓变化,贵州茅台退出其前十大重仓股之列。 在基金二季报中,焦巍认为,对于以高端白酒为代表的消费升级行业,在过去多年成为高ROE、高毛利率、高护城河的商业模式的代表。 不过,中国正处于一轮新的经济大转型的关口,这些成功的商业模式都在面临着外部和自身的同时挑战。 在此背景下,估值的调整可能先行于盈利变化。但他对“高端白酒将进入投资的历史垃圾时间”一说不认同。以高端白酒为代表的消费护城河企业仍然在现金流、用户黏性上,都具有巨大的优势来反驳这一论调。 为应对复杂的市场形势,贵州茅台已于近日召开了2024年半年市场工作会,进一步分析发展面临的“时”与“势”。 贵州茅台认为,今年下半年是度过本轮行业调整的关键期,也是完成2024年目标任务的攻坚期。 从外部看,宏观经济周期调整导致的白酒消费场景转换是“必然的”,行业调整周期是“去库存”的良性循环。 从内部看,茅台酒兼具的社交、收藏等属性,及在此基础上形成的溢价空间,也造就了茅台酒自身的“发展周期”。 实际上,解决供需适配痛点问题的转型势在必行,贵州茅台提出主动向所谓的“新商务”转型,即客群、场景、服务等方面转型。 此前,中国酒业评论人肖竹青对证券时报·e公司记者表示,过去茅台酒的消费主力是房地产上下游的企业家、工程老板和金融行业的高管。目前,传统茅台酒三大行业消费主力人群都受到了经济周期调整冲击影响。茅台集团管理层积极应变,在寻找新人群、培养新场景、创新新模式方面积极作为,以远虑来解决近忧。 国金证券最新行业研究周报指出,市场对白酒需求端及业绩端的预期仍较谨慎,从近期渠道反馈来看淡季需求也仍较弱。对于高端酒而言,前期飞天茅台批价明显波动,对消费端非刚需仍有扰动。 但从股息率维度看,目前五粮液>4%、泸州老窖接近5%、洋河股份>6%,短期需求扰动不改中长期板块的成长预期,白酒行业资源短期难以复制是较优商业模式的扎实壁垒。 短期从业绩端看,国金证券维持对于龙头酒企业绩兑现置信度的预判;中期维度,仍建议关注内需改善逻辑线,如前所述白酒产业的商业壁垒、龙头酒企的竞争优势未改。  海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 郑州股票配资利息 |